虽然易纲行长的名字没出现在报告里,但央行两位副行长担任组长,各主要业务部门的负责人担任分析成员。参与人员分量重,专业能力不容质疑。

而这份报告,虽然总结了过去的成绩,但重在为大家找出风险点并提出未来的政策方向。

一小部分是套路,但一大部分是实诚。

今年的报告分了三大部分:

? 宏观经济运行情况

? 金融业稳健性评估

? 宏观审慎管理

与普通人关系最直接的就是第一部分了,我们帮大家简单划一划第一部分宏观经济方面的重点,看一看央妈给我们点出了哪些风险点。

1与去年相比几个小变化

这两年的报告,有几个有意思的小细节:

? 报告分析小组成员排序变化较大,尤其是财政部副部长的位置;

? 首次大篇幅分析房地产风险和债务问题;

? 报告中对汇率的分析居然比去年还少。

先是报告分析小组的成员变化,作为一个礼仪之邦,陪领导客户吃饭都得讲究下座次安排,这么重要的给全国人民看的报告,参与成员的名字谁先谁后,就更得讲究了。

有位细心的财经博主前沿观察发现,去年的报告指导小组成员中,排在第一位的是财政部副部长史先生,而今年财政部副部长刘先生的名字排到了最后一位。注意,指导小组的成员可不是按姓氏笔画排序的。那自然就是按照对报告的重要性来排啰。去年和今年,位置变化还真大。

今年早些时候央妈和财政部公开互怼过一轮,在金融稳定的问题上,二者关系发生了微妙变化。

而在宏观经济部分,今年对房地产和债务部分的着墨,明显比去年多很多,特意分成了四个专题来描述现状和风险点。去年在这两方面的内容,甚至都没有用一个专题来写,162页的报告,只有2页的篇幅涉及到了房地产和债务部分。

政府开始向大众指出,近年房价飙涨对居民生活和国家经济的负面影响,并将分析过程一一呈现出来。这个变化和态度,是此前官方大而化之的表态中都未曾有过的。

另一个大的变化是,虽然是金融稳定报告,虽然是央行发布的报告,

氮素!

你在目录里根本就找不到有哪一节是分析汇率的!

报告谈到了全球主要国家的货币政策变化,但对汇率问题避而不谈。今年以来,人民币汇率波动较大,央行也采取了多重方式来稳定市场情绪,增加离岸市场做空人民币的成本。最近公布的外汇储备数据也连续三个月下滑。

10月下旬人民币汇率波动较大的时候,很多人在担心会不会跌破整数线的心理预期。很快,就有分析师出来喊话:

下载APP 阅读本文更深度报道

也许是因为这个问题太过敏感,背后涉及因素太多,干脆不谈好了。

越是不想说,就越是不能触碰的敏感地带。

2大概率会发生的事情

央行最担心的问题之一,莫过于美联储加息引发的货币政策分化,以及一系列金融市场波动。这一部分直接放在了整个报告的最前面。

而大概率会发生的事情有,美股进入调整期,投资者将更偏好避险资产,追求稳定性,以及部分新兴市场的资本外流。

虽然央行在报告中,并没有直接点名未来大概率会发生的事情,也没有具体解释“灰犀牛”(经济学里“灰犀牛”一般指大概率会发生的风险),却在报告中非常明显地点出了一些风险,比如全球主要经济体的货币政策出现分化,中国的债务风险和房地产风险等等。其中,对货币政策分化的最担忧。

其中最大的威胁就是美联储带来的。

金融环境的紧缩可能引发全球金融市场调整。此外,如果货币政策正常化过程中的政策沟通不足,也可能通过投资者预期渠道进一步加剧金融市场波动。

——金融稳定报告

通俗的理解,就是在美联储加息,其他经济体也相继开始收紧并走入加息周期的过程中,如果加息太快,很可能引发金融市场的大震荡。

过去十年来,因为全球大放水,催生的最大两个泡沫,一个是美股,一个是中国的房地产。前者属于自由度和开放度非常高的市场,因此将最先受到冲击。今年美股遭遇的多次大跌,尤其是泡沫最大的科技股,正是央行报告中提到的金融市场波动。

而美联储加息步伐与其他主要经济体的不一致,也是央行担心的另一个问题。

美联储于2015年12月开始加息,今年已经连续加息三次,刚刚公布的美联储决议中,虽然本月不加息,但暗示12月份会加息,且明年还将加息四次。

但欧洲和日本都比美国慢了不少,欧洲央行才刚刚宣布在今年年底结束购债计划,这意味着过去的宽松政策进入尾声。而日本呢?甚至都还未对何时退出宽松政策作出表态,只是放缓了政府购债的步伐。

至于中国的步伐,大家都懂的。降准、发债、逆回购都还在继续。用时间换空间正在发生。

随着美联储加息步伐的加快,美国与其他经济体的利差不断扩大,全球资金逐步回流美国,此时新兴市场受到的冲击最大。而加息对于外资规模大、经济较脆弱的新兴经济体,他们背负的还债压力也更大。

今年南非、巴西、土耳其、阿根廷、印尼等多个新兴市场货币,已经出现了大幅贬值。人民币的大幅波动,和外汇储备的变化,也离不开这个原因。

(中国外汇储备从年初开始下滑)

近期美国十年期国债收益率的上涨,也让这个无风险产品的收益率几乎逼近美国股市平均收益率。美股遭遇大规模调整的速度,正在加快。

3中国人头顶的债务有多重?

照现在这个速度,中国家庭部门的债务,说不定会比GDP更早的超越美国。

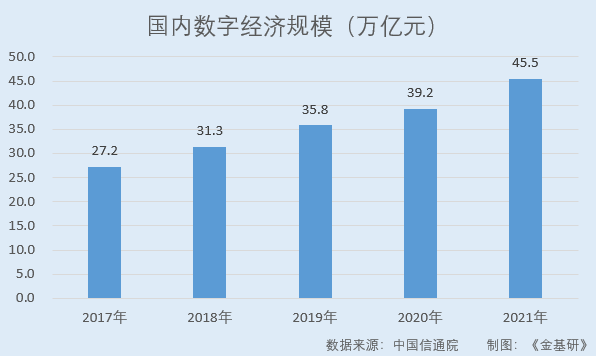

央行在今年的报告里提到,截至2017年末,中国宏观杠杆率为248.9%, 与美国(251.2%)、欧元区(258.3%)相当,高于巴西(151.7%)、印度(124.3%)等新兴经济体。

所谓的杠杆率,指的是一个国家的负债总额与GDP的比值,它由三个部门组成,分别是政府部门、居民部门和非金融企业部门的杠杆率。杠杆率越高,代表负债越多。

但这个世界诱惑那么多,谁还不欠点儿债了,否则全靠旱涝保收怎么刺激经济发展,养活那么一大家子人。

按照央行的分析,撑起中国高杠杆的主要有两点,一是量大,二是增速快。

中国宏观杠杆率高主要体现在非金融企业部门,尤其是国企。这个部门的杠杆率在主要经济体中位列第一,2007—2017年,中国非金融企业部门杠杆率上升65.9个百分点。

而居民部门的杠杆率增长速度,也是非常惊人。

花呗借呗信用卡白条分期付满天飞的时代,有人借钱网购,有人借钱买车,有人借钱买房……这属于消费贷款。中介甚至会告诉你:这年头牛逼的人才敢负债。

还有在零售业餐饮业服务业中艰难挣扎的个体户,也需要银行的贷款支持才能撑起自己的小天地。这一类贷款,属于经营贷款。

但日常消费和房租、人力成本、原材料成本的涨幅,加起来也抵不过房价上涨。住房贷款成了居民部门里的最大头。甚至还有一些住房贷款,披着消费贷的衣服,被划在了短期消费贷里头。要不然你说“首付贷”是怎么出来的。

量大也就算了,但中国住户部门杠杆率的增速明显是比发达国家要高的。2008年次贷危机后,全球主要国家的房价大幅下跌。为了避免重蹈覆辙,其他国家的居民部门都在不同程度的去杠杆,中国则反其道而行之,快速地加杠杆。

美国,在过去十年里成了发达国家里降杠杆幅度最大的国家,十年来住户部门杠杆率从2008年末的95.4%,显著降至2017年末的78.7%。曾经有切肤之痛,今日才想努力地避开风险。

而中国十年来杠杆率增加了31.1%,照这个速度,过不了多久,中国住户部门的杠杆率就将超过日本和美国。一个最爱储蓄的国家,如今却变成了拼命借钱的国家。

日本社会的“低欲望”似乎正在传染给我们。居民部门杠杆率加速上升的背后,是房贷、教育支出太多,带来了没钱消费,和不敢消费。

统计局的数据显示,从去年年中开始,社会消费品零售总额同比增速连续下滑,在GDP增速仍然保持全球前列的情况下,今年的居民消费增长势头却明显不如去年。

这种趋势下,哪个国家的房地产市场更危险?哪个更健康?虽然目前美国、澳大利亚、英国等主要发达国家的楼市都进入了降温期,部分区域房价开始走软,但这些国家居民部门积极降杠杆的趋势,和银行对房贷的强监管下,2008年那样的房价跌幅,不太可能在现在发生。

下跌,意味着挤出泡沫,还给大家一个更健康的市场。

央行在报告里,特意提及IMF的一个非常重要的风险指标:

住户部门杠杆率低于10%时,债务增加利于经济增长;

住户部门杠杆率超过30%时,影响中期经济增长;

住户部门杠杆率超过65%时,影响金融稳定。

中国目前是49%,低于发达经济体的76.1%,高于新兴市场的39.8%。今年的金融稳定报告,央行首次把住户部门的杠杆率,以及个人住房贷款的变化趋势纳入其中,并用了大量篇幅对比中国与其他国家的区别,因此未来对房贷和消费贷乱象的管控,只会更严。谁告诉你央行有动力大规模放松房贷了?

现在,正是房地产遭遇“阵痛”的时期。

关键词: 美股